Fiecare întreprindere face o investiție pe termen lung, pe diverse proiecte, cu scopul de a beneficia de beneficii în anii următori. Din diverse planuri, afacerea trebuie să aleagă una care generează cel mai bun rezultat, iar randamentele sunt, de asemenea, conform cerințelor investitorilor. În acest fel, se utilizează bugetarea de capital care este un proces de estimare și selectare a proiectelor de investiții pe termen lung care sunt în alinierea cu obiectivul de bază al investitorilor, și anume maximizarea valorii.

IRR și MIRR sunt două tehnici de bugetare a capitalului care măsoară atractivitatea investițiilor. Acestea sunt în general confuz, dar există o linie fină de diferență între ele, care este prezentată în articolul de mai jos.

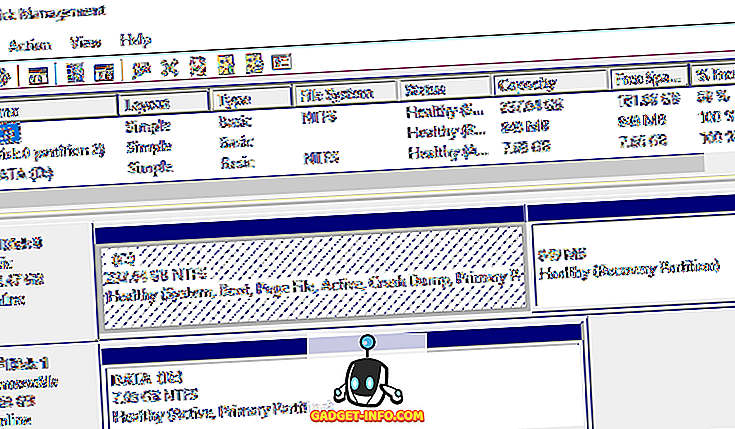

Diagramă de comparație

| Bazele comparației | RIR | MIRR |

|---|---|---|

| Sens | IRR este o metodă de calculare a ratei de rentabilitate având în vedere factorii interni, și anume excluderea costului capitalului și a inflației. | MIRR este o tehnică de bugetare a capitalului, care calculează rata de rentabilitate folosind costul capitalului și este utilizată pentru a clasifica diverse investiții de dimensiuni egale. |

| Ce este? | Este rata la care NPV este egală cu zero. | Este rata la care NPV-ul intrărilor terminale este egal cu ieșirea, adică investiția. |

| Presupunere | Fluxurile de numerar ale proiectului sunt reinvestite la IRR proprii proiectului. | Fluxurile de numerar ale proiectului sunt reinvestite la costul capitalului. |

| Precizie | Scăzut | Comparativ de mare |

Definiția IRR

Rata internă de rentabilitate sau altfel cunoscut ca IRR este rata de actualizare care generează egalitate între valoarea actualizată a fluxurilor de numerar așteptate și a cheltuielilor inițiale de capital. Se bazează pe ipoteza că fluxurile de trezorerie intermediare sunt la o rată similară cu proiectul care le-a generat. La IRR, valoarea netă actuală a fluxurilor de trezorerie este egală cu zero, iar indicele de rentabilitate este egal cu unul.

În conformitate cu această metodă, este urmată tehnica fluxului de numerar actualizat, care ia în considerare valoarea în timp a banilor. Este un instrument utilizat în bugetarea de capital care determină costul și rentabilitatea proiectului. Acesta este folosit pentru a stabili viabilitatea proiectului și este un factor principal pentru investitori și instituții financiare.

Metoda Trial și Error este utilizată pentru a determina rata internă de rentabilitate. Acesta este folosit în principal pentru a evalua propunerea de investiție, în care se face o comparație între IRR și rata de tăiere. Atunci când IRR este mai mare decât rata limită, propunerea este acceptată, în timp ce atunci când IRR este mai mică decât rata limită, propunerea este respinsă.

Definiția MIRR

MIRR se extinde la rata internă de rentabilitate modificată, este rata care egalizează valoarea actuală a intrărilor de numerar finalizate la debitul inițial (anul zero). Nu este altceva decât o îmbunătățire față de IRR convențional și depășește diverse deficiențe, cum ar fi eliminarea IRR multiplă și care abordează problema ratei de reinvestire și generează rezultate care sunt în concordanță cu metoda valorii nete actuale.

În această tehnică, fluxurile de trezorerie, adică toate fluxurile de trezorerie, cu excepția celei inițiale, sunt aduse la valoarea terminală cu ajutorul unei rate de rentabilitate corespunzătoare (de obicei, costul capitalului). Ea reprezintă un flux specific de influx de numerar în ultimul an.

În MIRR, propunerea de investiție este acceptată, dacă MIRR este mai mare decât rata de rentabilitate necesară, adică rata de reducere și este respinsă dacă rata este mai mică decât rata limită.

Diferențe cheie între IRR și MIRR

Punctele de mai jos sunt substanțiale în ceea ce privește diferența dintre IRR și MIRR:

- Rata internă de rentabilitate sau IRR implică o metodă de calculare a ratei de actualizare în funcție de factorii interni, și anume excluderea costului capitalului și a inflației. Pe de altă parte, MIRR face aluzie la metoda de bugetare a capitalului, care calculează rata de rentabilitate luând în considerare costul capitalului. Este folosit pentru a clasifica diferite investiții de aceeași mărime.

- Rata internă de rentabilitate este o rată a dobânzii la care NPV este egală cu zero. În schimb, MIRR este rata de rentabilitate la care NPV-ul intrărilor terminale este egal cu ieșirea, adică investiția.

- IRR se bazează pe principiul că fluxurile de trezorerie intermediare sunt reinvestite la IRR. Spre deosebire de MIRR, fluxurile de numerar, în afară de fluxurile de numerar inițiale, sunt reinvestite la randamentul firmei.

- Precizia MIRR este mai mare decât IRR, deoarece MIRR măsoară rata adevărată de rentabilitate.

Concluzie

Criteriul de decizie al ambelor metode de bugetare a capitalului este același, dar MIRR delimitează un profit mai bun comparativ cu IRR, din două motive majore, și anume, pe de o parte, reinvestirea fluxurilor de numerar la costul capitalului este practic posibilă și, ratele de rentabilitate nu există în cazul MIRR. Prin urmare, MIRR este mai bun în ceea ce privește măsurarea ratei reale de rentabilitate.

![cea mai bună galerie - O parodie a social media [Video]](https://gadget-info.com/img/best-gallery/213/parody-social-media.jpg)