TAN, la cealaltă extremă, se extinde la numărul Contului de deducere și colectare a impozitelor, care identifică fiecare persoană care este responsabilă pentru deducerea sau colectarea impozitului la sursă.

Atât PAN, cât și TAN sunt emise de departamentul de impozit pe venit, dar au un scop diferit și deci nu pot fi folosite în locul celuilalt. În acest articol, puteți găsi toate diferențele substanțiale dintre PAN și TAN, citiți.

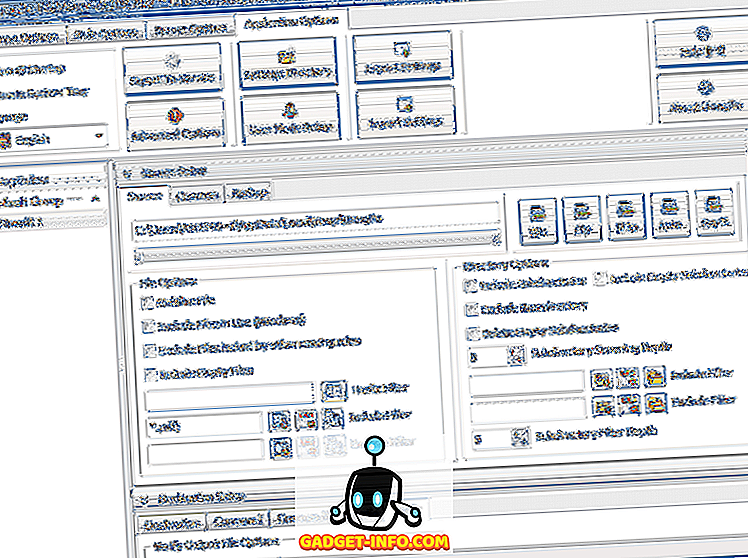

Diagramă de comparație

| Bazele comparației | TIGAIE | BRONZA |

|---|---|---|

| Sens | PAN este un cod de zece cifre, alocat evaluatorului pentru înregistrarea la departamentul IT implicat în tranzacția financiară care depășește o anumită limită. | TAN este un cod alfanumeric format din zece cifre, atribuit persoanelor sau entităților responsabile de deducerea sau colectarea impozitelor la sursă. |

| Formular | 49A în cazul indienilor și 49AA în cazul străinilor | 49B |

| Eliberat în secțiunea | 139A din Legea impozitului pe venit, 1961 | 203A din Legea privind impozitul pe venit, 1961 |

| Cerinţă | Acesta trebuie să fie citat la momentul pregătirii și depunerii declarației de venit. | Este obligatorie pentru evaluatori, care sunt obligați să rețină impozitul din suma plătită sau care trebuie plătită conform Legii privind impozitul pe venit. |

| Rol | Identificare comună pentru toate tranzacțiile financiare. | Furnizează detaliile TDS colectate de orice entitate. |

Definiția PAN

Numărul contului permanent, cunoscut în scurt timp ca PAN, este un cod alfanumeric, format din zece caractere. Ea este eliberată de către departamentul de impozit pe venit, acelor evaluatori care depun cereri în formatul prescris. Numărul contului este distinct pentru fiecare evaluator și are o valabilitate pe toată durata vieții, în întreaga țară.

Se eliberează sub formă de cartelă de plastic, utilizată ca identificator, de către departamentul de impozitare și face legătura între toate tranzacțiile financiare, cum ar fi plata impozitelor, rambursarea, creditul TDS sau TCS etc. al evaluatorului la departament.

PAN își propune să coreleze diferite documente cu privire la evaluarea, plata, restanțele impozitelor evaluatorului, pentru a asigura accesul facil al informațiilor, ceea ce la rândul lor ajută la lărgirea bazei de impozitare și la reducerea evaziunii fiscale. Este obligatoriu să citezi PAN pe declarația de venit.

Definiția TAN

TAN sau altfel cunoscut sub numele de Contul de deducere fiscală și de colectare, este un cod alfanumeric distinct, alocat de Departamentul pentru impozitul pe venit, oricărei persoane care este supusă deducerii sau colectării taxei la sursă. Acesta este un număr de zece cifre care trebuie citat în timp ce se depune returnarea TDS / TCS sau orice altă interacțiune cu departamentul de impozitare a veniturilor în ceea ce privește TDS / TCS.

În cazul în care nu se aplică TAN sau nu se citează în documentele sau formularele relevante, deductorul trebuie să se confrunte cu sancțiunea Rs. 10000.

Toate organismele juridice, cum ar fi persoanele fizice, familia indivizilor hinduși, societatea, autoritatea locală, firma de parteneriat, organismele autonome etc., pot candida pentru TAN.

Diferențe cheie între PAN și TAN

Punctele de mai jos sunt relevante în ceea ce privește diferența dintre PAN și TAN

- PAN este un număr distinctiv de identificare atribuit fiecărui evaluator, Departamentului Impozitelor pe Venit, care sunt implicați în activitatea financiară dincolo de o anumită limită. Pe de altă parte, TAN este, de asemenea, un număr distinctiv de identificare atribuit entităților care sunt responsabile pentru a deduce sau a colecta taxe la sursă.

- Pentru a aplica pentru numărul contului permanent, o persoană fizică sau o entitate trebuie să trimită formular 49A în cazul indienilor și 49AA în cazul străinilor. Dimpotrivă, se poate aplica deducerea fiscală și numărul contului de colectare, cu formularul 49B.

- Un număr PAN este alocat evaluatorului în conformitate cu secțiunea 139A din Legea impozitului pe venit, 1961. În schimb, departamentul impozitului pe venit atribuie numărul TAN în conformitate cu secțiunea 203A din Legea privind impozitul pe venit, 1961.

- Numărul PAN este necesar să fie menționat în momentul pregătirii și depunerii declarației de venit. În schimb, numărul TAN este necesar în cazul entităților care sunt supuse impozitării din suma plătită sau care trebuie plătită în temeiul Legii privind impozitul pe venit.

- Cardul PAN servește ca identificare universală pentru toate tranzacțiile financiare, în ceea ce privește departamentul pentru impozitul pe venit. Spre deosebire, numărul TAN este utilizat pentru a furniza detaliile TDS colectate de orice entitate.

Asemănările

- Emis de

Impozitul pe venit - Cod

10 cifre alfanumerice - Penalizare

Rs. 10000 se percep pentru încălcarea regulilor. - cerere

Pot fi făcute online sau offline

Concluzie

PAN nu este folosit numai în scopuri de impozitare a venitului, dar acționează și ca dovadă majoră de identificare. De asemenea, contribuie la prevenirea evaziunii fiscale, prin înregistrarea tuturor tranzacțiilor monetare. Cu toate acestea, nu se poate folosi PAN pentru TAN, deoarece este obligatoriu ca un deductor să achiziționeze TAN chiar dacă are PAN. Cu toate acestea, în cazul impozitului dedus la sursă la achiziționarea de terenuri și construcții în conformitate cu secțiunea 194A, dedurantul nu trebuie să dețină TAN și astfel poate folosi PAN pentru remiterea TDS.